Избранное

Избранное

Поиск

S&P 500: какие индикаторы могут подсказать развороты рынка после падения

Февраль 12, 2018 Автор: swens

Откаты и краткосрочная перепроданность в рамках более высоких восходящих трендов, как правило, дают возможности. Однако S&P 500 остается в корректирующем режиме, и это может перевесить эти бычьи предпосылки. Поэтому необходимо ждать признаков того, когда закончится коррекция на широком рынке, пишет Артур Хилл, старший технический аналитик stockcharts.com. Он анализирует некоторые прошлые коррекции, чтобы узнать, что ожидать в ближайшие недели.

"Нет двух одинаковых коррекций, как и фигур дна. Но есть некоторые сходства. Сначала я посмотрю на динамику S&P 500 после головокружительного падения, а затем покажу индикаторы, которые помогают определить дно.

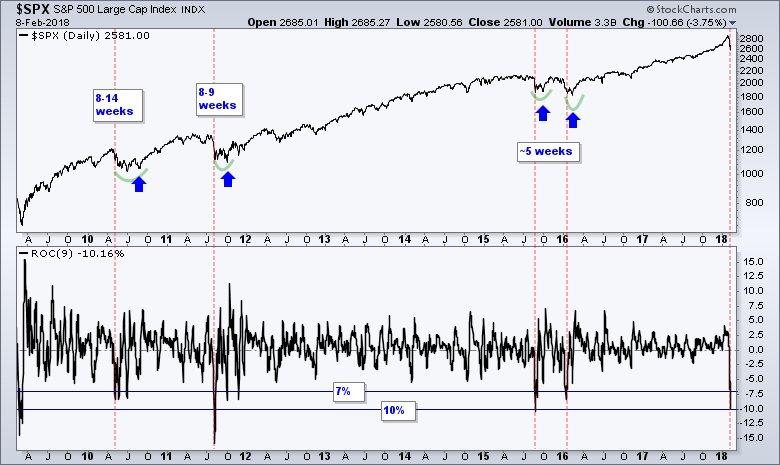

На графике S&P 500 представлен индикатор ROC 9-дневной скоростью изменения (Rate of Change – показывает скорость изменения графической цены и позволяет сделать прогноз возможных разворотных точек). Я выбрал девять дней, потому что столько длится текущее падение, сравнил ее с другими девятидневными коррекциями.

Во-первых, 9-дневный ROC опустился ниже 10% в третий раз с марта 2009 г. Во-вторых, индикатор опустился ниже 7%, по крайней мере, в 10-й раз с марта 2009 г (начала бычьего рынка). Другими словами, 10-ый раз за девять лет S&P 500 упал более чем на 7% за девять дней.

Красные вертикальные линии показывают начало падения более чем на 7% (май 2010 г, август 2011 г., август 2015 г., январь 2016 г. и февраль 2018 г). Обратите внимание, что S&P 500 потребовалось от пяти до четырнадцати недель до полного восстановления каждого из них.

Кроме того, примечательно, что S&P 500 отскочил и каждый раз тестировал первоначальный минимум (синие стрелки). Нынешнее снижение S&P 500 представляет собой удар по бычьему рынку, но это не нокаутирующий удар. Рынок упал на 10,16% за девять дней (комментарий написан в пятницу утром). Он, скорее всего, попытается отскочить в ближайшее время, но этот отскок может быть слабым из-за нанесенного рынку удара. Другими словами, мы могли бы увидеть повторение минимумов, и для полной стабилизации может потребоваться некоторое время.

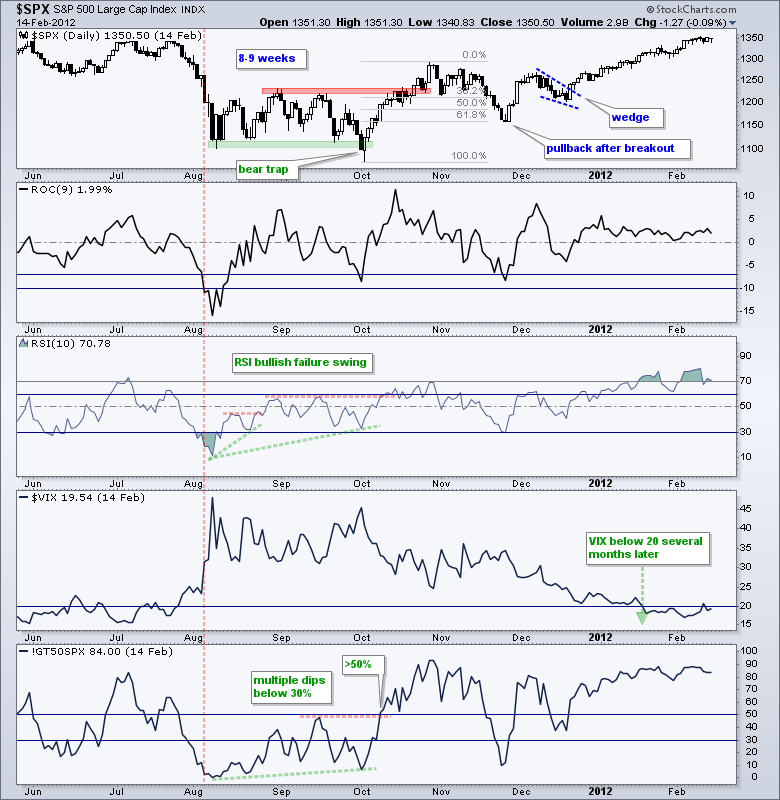

Следующий график показывает установление S&P 500 двойного дна в августе-сентябре и январе-феврале. Красная линия показывает, когда 9-дневный ROC опустилась ниже 7%.

Для формирования прочного дня необходимо наличие следующих факторов. Во-первых, RSI должен предпринять неудачную попытку бычьего разворота. Во-вторых, индекс волатильности S&P 500 ($ VIX) опуститься ниже 20. В-третьих, процент компонентов S&P 500, находящихся выше 50-дневной просто скользящей средней (!GT50SPX) опуститься ниже 30%, отскочить, образовать более высокий минимум и прорваться еще выше.

Неудачная попытка бычьего разворота RSI не зависит от динамики S&P 500. Другими словами, положительная дивергенция не является частью сигнала. По словам Уэллса Уайльдера, автора многих индикаторов, при неудачной попытке бычьего разворота RSI опускается ниже 30, отскакивает выше 30, снова падает, закрепляется выше 30 и затем прорывается на новый максимум.

Дно 2011 г. было довольно вязким, потому что с середины августа до середины сентября наблюдались некоторые отрицательные признаки. Так, S&P 500 зафиксировал восемь колебаний более чем на 7% с начала августа по начало октября.

На графике показаны некоторые интересные фигуры и сигналы. Во-первых, S&P 500 опустился ниже минимума августа в начале октября, но сразу же восстановился, сформировав медвежью ловушку (которая была бычьей).

Во-вторых, индекс прорвал сопротивление в конце октября, а затем отступил с 61,8% откатом. Этот откат обеспечил второй шанс участвовать в развороте. В-третьих, был еще один небольшой откат с падающим клином, и это дало третий шанс.

Индикаторы, которые присутствовали в 2011 г. с несколькими ранними сигналами, не оправдали надежд. Для надежности трейдеры могут уменьшить количество ложных сигналов, повысив бычьи пороги для RSI и % выше 50-дневной экспоненциальной скользящей средней линии (EMA).

Обратите внимание, что импульс зародился, когда RSI прорвался выше 60. Индикатор S&P 500% выше 200-дневной EMA поднялся выше 50%, что означает, что более половины акций в индексе закрепились на 50-дневной EMA. Однако в конце ноября произошло еще одно падение ниже 30%. Обратите внимание, что дно в 2010 г. было таким же непрочным, как нижнее дно 2011 г. В обоих случаях индекс волатильности S&P 500 ($ VIX) не продвинулся ниже 20, пока S&P 500 не оказался выше уровня сопротивления, а % акций выше 50-дневной EMA превысил 80.

Несмотря на то, что я знаю, что ждать, эта коррекция может быть иной, потому что ей предшествовали два скачка и параболический рост. Индекс вырос на 18% с августа по январь и на 12,4% с середины ноября до конца января. Эта коррекция корректирует экстримы. На пути вверх был чрезмерный скачок, и то же может произойти на пути вниз.

Определение уровня поддержки - это гипотеза, потому что мы находимся в свободном падении, но я бы рискнул предположить, что область 2530-2550 может быть местом, где можно поймать падающий нож. В этом диапазоне находится растущая 200-дневная простая скользящая средняя линия (SMA).

Но не следует торопиться ловить нож, а надо следить за сигналами индикаторов. Не стоит переживать, если пропустишь дно, потому что рынок обычно дает второй шанс с откатом или тестированием недавних минимумов".

Как следует из пятничных торгов (10-ый день) рынок смог развернуться как раз в районе 200-дневной SMA.

Мировые рынки

Доходность 10-летних казначейских облигаций США

Мировые фондовые индексы

| Index | Quote | Change |

|---|---|---|

| S&P 500 | 3939.34 | 1.04% | Dow Jones Industrials | 32485.59 | 0.58% | NASDAQ | 13398.67 | 2.52% | Rus 2000 | 2335.46 | 2.18% | Canada | 18844.57 | 0.83% | Brazil | 114984 | 1.96% | Mexico | 47673.82 | 0.26% | Argentina | 48360.72 | 2.16% | Chile | 4881.10 | -0.15% | Colombia | 1350.35 | 0.21% | London | 6736.96 | 0.17% | Paris | 6033.76 | 0.72% | Frankfurt | 14569.39 | 0.20% | Italy | 26264.82 | 0.90% | Spain | 857.87 | 0.71% | Netherlands | 683.71 | 0.84% | Russia | 1505.22 | 1.73% | S. Africa | 63187.54 | 0.48% | Nigeria | 40186.7 | -0.06% | Australia | 6998.60 | 0.66% | Nikkei 225 | 29211.64 | 0.60% | TOPIX | 1924.92 | 0.27% | Korea | 3013.70 | 1.88% | Taiwan | 16179.56 | 1.68% | Shanghai | 3436.83 | 2.36% | Shenzhen | 13866.37 | 2.23% | Hong Kong | 29385.61 | 1.65% | Singapore | 3106.01 | 0.85% | Philippines | 6719.18 | 0% | Malaysia | 1629.41 | -0.64% | Thailand | 1575.13 | 0.13% | Indonesia | 6264.68 | 1.05% | India | 51279.51 | 0.50% |